重要な財務指標について説明します。ROAとROEという、2つの指標をご存知ですか?見たことはあるけれど、よくわからない・・・という方も、多いのではないでしょうか。

特に近年株主からは人気のあるROE、これは何を示している指標なのでしょうか。この指標により自己資本をどれだけ活用して利益を出したのかをみることができます。

また、ROAとは?売上高と利益にばかり目を向けるのではなく、会社の資産をきちんと活用して売上高を上げているかも経営者にとっては大事な視点です。これらの財務指標について理解をして、分析や経営に活かしていきましょう。

その利益は、会社の資産をきちんと活用して上げた売上高ですか?ROAとは

Q:ROAやROEという言葉を聞いたことがありますが、どんな指標でしょうか。

A:ROA=総資産利益率、ROE=株主資本利益率と呼ばれており、利益と総資産、株主資本の収益性を見る指標です。

会社は事業を行って利益を出します。単に利益がでて喜ぶのではなく、どれくらいの資産を使って利益を上げたのか、その会社の効率性、収益性を判断することが大事です。

そこでこのROA、ROEの登場です。

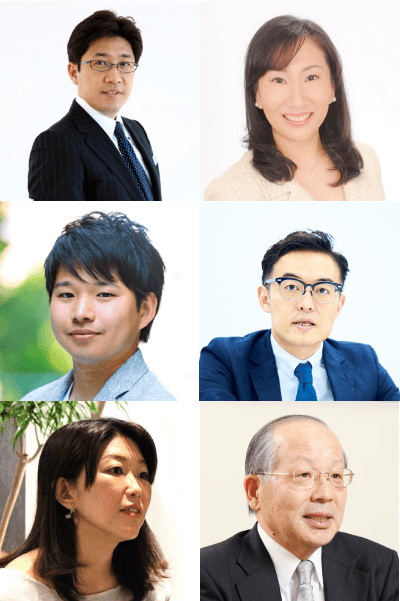

まずROAですがReturn On Assetの略で総資産利益率と呼ばれます。式としては以下となります。

ここで分子の式は当期純利益を使う場合や営業利益を使う場合があります。

会社の本業の利益の効率性を見たい場合は分子に営業利益を、株主の立場で最終利益の効率性を見たい場合は分子に当期純利益を用います。

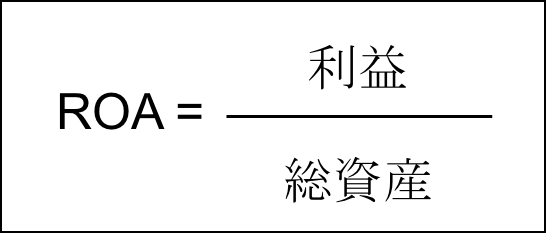

このROAですが下記のように分解できます。

このようにROAは利益と売上高を分析した売上高利益率と総資産と売上高を分析した資産回転率に分解できるのです。このように収益性を示す売上高利益率と総資産を有効に活用したかを示す資産回転率を乗じた結果がROAなのです。

経営者の多くは売上高と利益にばかり目が向きがちですが、会社の資産をきちんと活用して売上高を上げているかも経営の視点からは大事ですので、このROAを分析し、会社経営に活かしていきましょう。

株主から人気が高いROE。ただし、負債や臨時損益に要注意

Q:ROEでは、どのようなことがわかるのでしょうか。

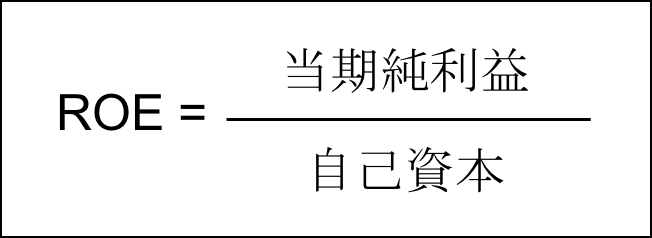

A:次にROEですがReturn On Equityの略で自己資本利益率(株主資本利益率)と呼ばれます。式としては以下となります。

このROEは株主に還元される当期純利益と株主が出資した資本を表す自己資本を比較していることから会社が自己資本をどれだけ活用して利益を出したのかを示します。株主の立場からの指標のため株式投資などではよく用いられますが、欠点もあります。

単純にROEが高いからといって安心はできません。例えば、このROEは分母が自己資本のため、負債を増やした結果、自己資本の割合が減った場合もこのROEは高い数値が出てしまいます。負債が増えてしまったのでは会社の財務体質が弱まっていることですので、なぜ負債が増えて自己資本が減ったのかにも注意する必要があります。

また分子の当期純利益も特別利益など臨時の要因で利益金額が増えた場合もこのROEは高い数値がでます。臨時の損益で当期純利益が良く高いROEが出てしまったとしたら、それはあくまで臨時の値です。会社の正常な力という訳ではありませんので注意して下さい。

ROEは株主の視点に立った指標といわれ、分析上人気が高いですが、上述したように分母の自己資本の値が負債の増加による影響を受ける点や分子の当期純利益が臨時損益の影響を受ける点を踏まえて分析に活かしていきましょう。

専門家:江黒 崇史

大学卒業後、公認会計士として大手監査法人において製造業、小売業、IT企業を中心に多くの会計監査に従事。

2005年にハードウェアベンチャー企業の最高財務責任者(CFO)として、資本政策、株式公開業務、決算業務、人事業務に従事するとともに、株式上場業務を担当。

2005年より中堅監査法人に参画し、情報・通信企業、不動産業、製造業、サービス業の会計監査に従事。またM&Aにおける買収調査や企業価値評価業務、TOBやMBOの助言業務も多く担当。

2014年7月より独立し江黒公認会計士事務所を設立。

会計コンサル、経営コンサル、IPOコンサル、M&Aアドバイザリー業務の遂行に努める。