本連載は、企業会計の初心者の方や企業会計が苦手な方向けの、専門用語の知識不要の企業会計連載です。第3回は、運転資金(運転資本)についてです。営業活動(運転)するうえで、さしあたって必要とするキャッシュのことを運転資金と言います。企業にとって運転資金が欠かせない存在であると、何となくでも思うところでしょう。今回は、どうして運転資金が必要となるのか紐解きます。

仕事の合間のコーヒーブレイクに読んで頂ければと思います。

営業活動はキャッシュアウトに始まって、キャッシュインで終わる

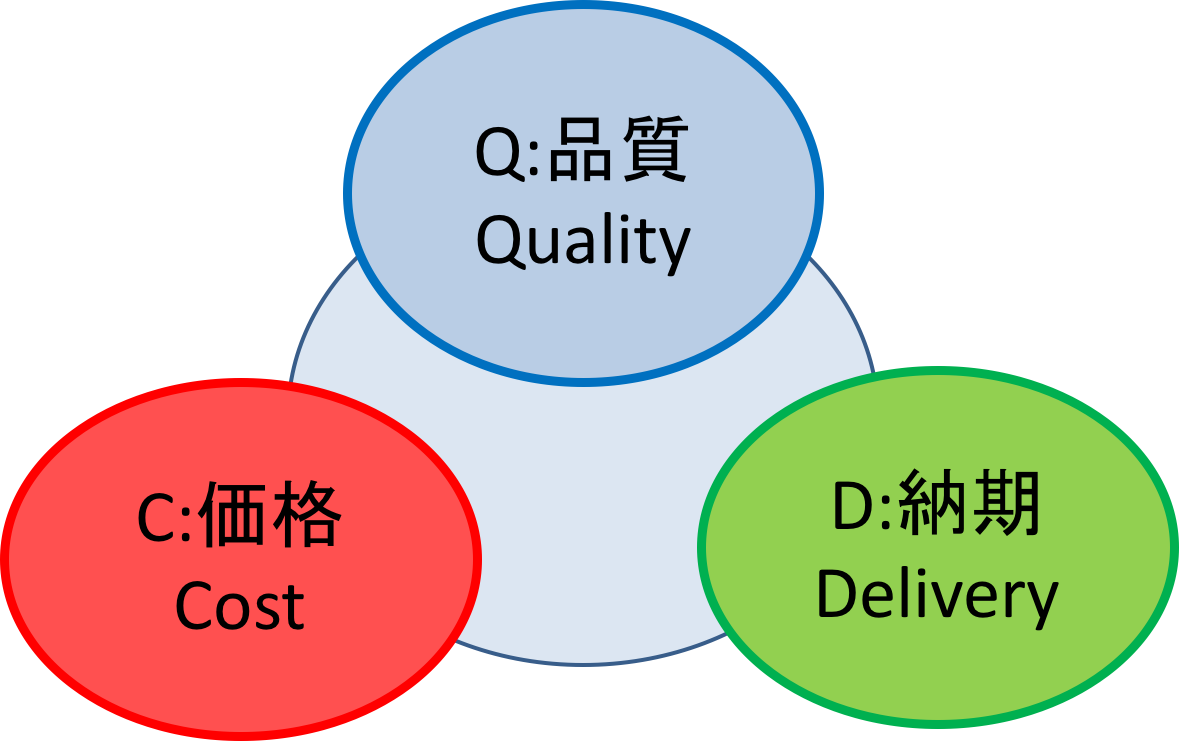

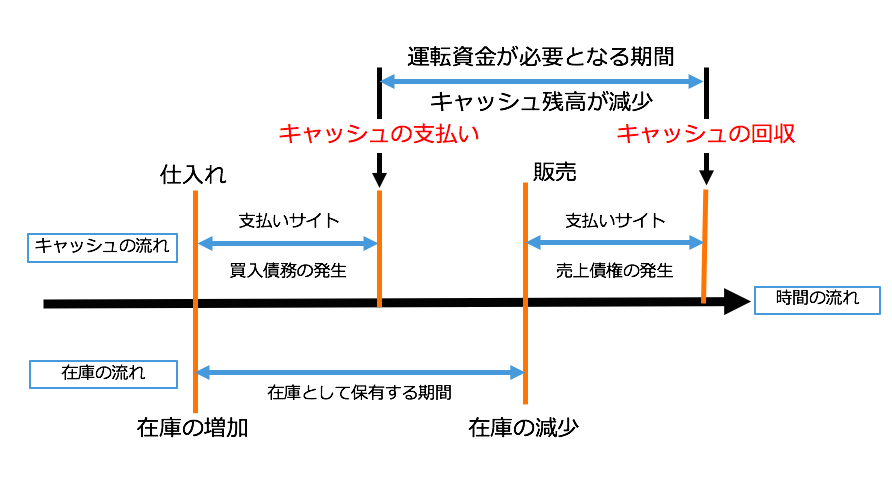

どのようなビジネスモデルでも、営業活動の前段に必要なリソースを手に入れ、事業活動のプロセスを経て価値を生み出して、価値を顧客に提供することにより対価を得ています。小売業であれば、下記のような流れを1サイクルとする営業活動を繰り返し行っているのです。

営業活動サイクル・・・

「キャッシュアウト」→「仕入れ」→「在庫」→「販売」→「キャッシュイン」

必要なリソースを手に入れるためにキャッシュを使うことから始まり、最終的にキャッシュを回収することの繰り返しです。在庫は販売することでキャッシュ化されるので、在庫として保有している間はキャッシュが減った状態となるのです。

製造業であれば原材料、製造途中にある仕掛品や完成品は在庫とし、飲食店であれば食材や下ごしらえをした料理は在庫として扱うので、流れは同じと捉えることができます。企業からキャッシュが出て行くことから始まるので、手許のキャッシュ残高が減る期間が生じてしまうのです。なので、減少する金額を運転資金として確保する必要があるのです。企業会計においては、在庫のことを「棚卸資産」と言います。

支払いサイトの長さも重要な契約条件

連載1回目で、BtoB(企業間の取り引き)では、即金払いではなく「後払い」が行われていることを述べました。一定期間が経過してから、言い換えれば後日に、代金を受け取ることを約束して、製品やサービスを提供しているのです。このように一定期間が経過してから清算することを製品やサービスを売る側からとすると「掛け売り」、購入する側からとすると「掛け買い」と言い、製品やサービスを提供して代金を授受するまでの期間のことを「支払いサイト」と言います。また、「掛け売り」した代金のことを「売上債権」、「掛け買い」した代金のことを「買入債務」と言います。

「掛け売り」「掛け買い」は、次のようなキャッシュの残高に直結する影響を与えることになります。

掛け売り ・・・

未だキャッシュを受け取っていないので、受け取るまでは手許のキャッシュを減らす

掛け買い ・・・

未だキャッシュを支払っていないので、支払うまでは手許のキャッシュを温存する

IT業界にいた筆者がフリーランスとなって初めて仕事をしたときの報酬は、月末締めの翌月の15日払いでした。筆者に仕事を発注していた会社にとっては、支払いサイトが15日間となります。IT業界では、支払いサイトが30日間から60日間の会社が多いことを鑑みると、破格の短い支払いサイトであったにもかかわらず、実際の振り込みは月末締めの翌月5日~10日と厚遇でした。

国内のIT業界は、たいていが人工(にんく)商売とするビジネスモデルです。つまりは、1人月当たりの単価(1人が1か月で稼ぐ金額)×人数で月あたりの売り上げが決まるので、会社として何人の人員を確保できるのかが業績に直結することになります。そのため、自分が取り引きをしていた会社は好条件を提示することで人財の囲い込みをしていたのです。

このように、BtoBでの取り引きにおいては、支払いサイトの長さも重要な契約条件となるので、取り引きを開始するときは、十分な配慮が必要です。

Cash is King. Cash Flow is Queen.

実際の営業活動では、複数の取引案件が同時に進んでいます。そのため「売上債権」「買入債務」「棚卸資産」を常に保有することになるので、これらの残高に応じた運転資金の確保を必要とします。必要な運転資金は、下記の式で求めることができます。「売上債権」「棚卸資産」はキャッシュを減らすことになり、「買入債務」はキャッシュを温存することになります。従って、手許のキャッシュを減らす分の金額と手許のキャッシュを温存可能な分の差額を運転資金として確保する必要があります。

運転資金 = 売上債権 + 棚卸資産 - 買入債務

売上債権の支払いサイトを短くしてキャッシュの回収を早くし、買入債務の支払いサイトを長くすることでキャッシュを温存することが、キャッシュ残高の減少を抑制することになります。別の言い方をすれば、売上債権は、キャッシュを受け取るまでは取引先に対して無利子でお金を貸していることを意味します。買入債務は、キャッシュを支払うまでは、取引先から無利子でお金を借りているのと同じことなのです。キャッシュを貸せば手許からキャッシュ残高が減ることになり、キャッシュを借りれば手許のキャッシュ残高が増えることになるのは、直感的に理解ができるかと思います。

売上債権の代金を受け取るまでの間も仕入れ先からは請求書が届き、家賃や光熱費の支払いがあり、銀行から借りたお金の返済はあります。ときには、必要な運転資金を確保するために金融機関から短期の借り入れをすることも想定されます。金融機関からの借り入れは金利負担を増大させることになり、キャッシュが手許から出ていくことになります。

連載1回目で、キャッシュの枯渇が倒産に追い込むことを述べました。運転資金のためのキャッシュの確保は企業経営において重要な課題と言えます。

明治大学卒業。中小企業診断士、社会保険労務士、宅地建物取引士、2級ファイナンシャル・プランニング技能士。

東京都中小企業診断士協会 城北支部所属、ビジネスイノベーションハブ株式会社 取締役、シュー・ツリー・コンサルティング パートナー、イー・マネージ・コンサルティング協同組合 組合員、日本マーケティング学会会員、人を大切にする経営学会会員。

活動分野はIT、ビジネスモデル、デザイン思考、地域活性化。

大手システム会社を6年間勤務した後、独立してフリーランスで活動、数多くのプロジェクトに参画。ITを有効活用した中小企業の経営革新を実現するために、ビジネスモデルの研究やコンサルタント、執筆、セミナー企画、セミナー講師などの活動を行う。地域誘客プロジェクト立ち上げや商店街支援など、地域に根ざした活動もしている。 主な執筆、小さな会社を「企業化」する戦略(共著)、新事業で経営を変える!(共著)、「地方創生」でまちは活性化する(共著)、地方創生とエネルギーミックス(共著)。

専門家と1時間相談できるサービスOpen Researchを介して、企業の課題を手軽に解決します。業界リサーチから経営相談、新規事業のブレストまで幅広い形の事例を情報発信していきます。