成長する企業の多くは上場を目指します。株式市場は高い成長が期待される企業に資金を提供する場であり、上場企業は、株式の発行による資金調達(エクイティ・ファイナンス)が可能です。

上場を目指す企業の資本政策とは、主に上場後の資金調達を視野に入れながら、上場前のエクイティ・ファイナンスを計画することです。資本政策は、資本の増減に影響を与えるストック・オプションも検討課題であり、株主資本に関する計画が資本政策です。

エクイティ・ファイナンスの実行は、株主が増えることであり、株主間に資本政策をめぐる対立が生じる可能性があります。引いては、株主間で経営上の対立に発展する可能性もあります。

このようなリスクを検討しないまま、何となく投資家から言われるまま、エクイティ・ファイナンスを実行すると様々なリスクが表面化し、行き詰まる経営体制になることがあります。一度、発行した株式を株主から買い取ることは、ハードルが高く、やり直しがききません。「後悔先に立たず」、にならないように慎重に資本政策は考えるべきです。ファイナンスの専門家による「資本政策の現場」連載の第一回は、「そもそも資本政策とは?」です。前編はよくある失敗事例からです。

「いきなり1億円の課税!」「上場できない??」よくある資本政策の失敗事例

「後悔先に立たず」の資本政策。まず、世の中でどのような「後悔」が起きているのか、いくつかの失敗事例をご紹介しましょう。

➢起業後の新株発行による資金調達での後悔

➢上場前の株式譲渡での後悔

➢上場前の新株発行による資金調達での後悔

➢ストック・オプション発行での後悔

➢種類株発行による資金調達での後悔

などなど資本政策の失敗例を挙げればきりがありませんが、そもそも資本政策とは具体的にはなんなのでしょうか。

ウィキペディアで検索しても出てこないこの言葉を、起業した早い段階から正確に理解しておくか否かで会社運営の根本的な誤りを大きく減らすことができます。

そもそも資本政策って??

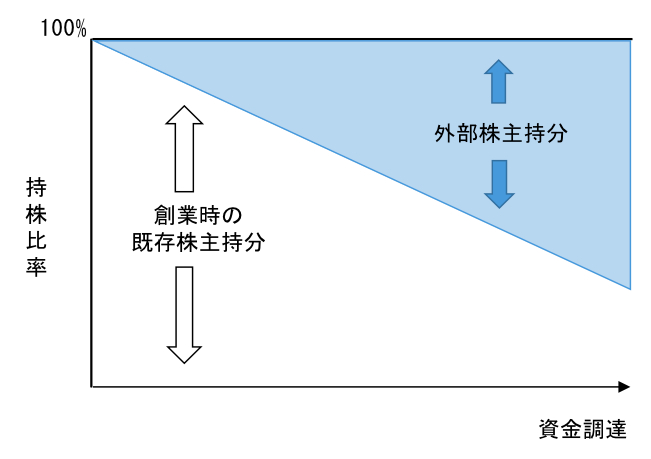

資本政策とは、一言でいうと株主資本に関する計画ですが、エクイティ・ファイナンスによる資金調達により株主構成は変化するため、資金調達と株主構成のバランスを考えた計画が重要です。簡単なイメージ図を書くとこういうことです。

株式による資金調達をすればするほど外部株主が入ってきます。会社は株主全員のものなので、外部株主を含めた株主の収益性を意識した経営に順次切り替えていかなければなりません。つまり、コーポレート・ガバナンスに配慮した経営が求められることとなります。

言い方を変えると、資本政策とは、上場前でいえば、いつ、どの程度の資金を株式何株で調達するかを計画することであり、上場時のオーナーの売出し株式数によるキャピタル・ゲインと上場後の安定株主対策を想定しながら、不必要な株式数を発行しないよう注意して計画を立てていくことになります。上場後は、多数の株主の収益性の最大化を最上位の目標としつつ、経営意思決定が過度に不安定にならないよう安定株主対策にも配慮しながら、株式による資金調達や企業買収(つまり、株式交換)を行っていくこととなります。上場後であれば、市場からの自己株買いによりある程度のコントロール(引き返し)も可能となりますし、一定の財務的見地を持つ役職員や外部アドバイザーも揃えていくことができるから、大失敗をするケースは稀です。問題は、上場前です。

資本政策失敗の誘惑

起業後ビジネスがうまく回り始めた後、起業家は市場株価という指標のない中で、事業運営に全力投入しながらも、資本政策を誤らないように検討、実行していかなければなりません。専門家による適切なアドバイスも得ないまま、自分が立ち上げた事業を高く評価してくれる投資家に会うと舞い上がってしまい、多くの株式を発行してしまったり、不利な種類株式を発行してしまうことが(よく)あります。ストック・オプションをあげる、という魔法の言葉で、起業時では考えられない程優秀な人材が採用できるから、つい多くの格安株式発行券(ストック・オプション)を差し上げてしまったり。株式を渡すことは経営権を渡すことだと頭では理解していても、感覚で行動してしまうということが起きるのです。

資本政策を理解する、ということは、単に資本政策表作成のノウハウを理解する、ということではなく、このように経営権を維持することの大切さをシミュレーションすることによって、資金調達の必要性と経営権の移譲のバランスを可能な限り実感として理解することです。

《後編につづく》

早稲田大学卒業。起業・留学等を経て、株式会社プルータス・コンサルティングに入社。組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」、No1358「ライツ・オファリングの成功ポイント」、No1311「ライツ・オファリングの活用可能性」、No1285「第三者割当増資等に係る事前相談の準備ポイント」、No.1283「有償ストック・オプション発行上の留意点」(共著)掲載などがある。

専門家と1時間相談できるサービスOpen Researchを介して、企業の課題を手軽に解決します。業界リサーチから経営相談、新規事業のブレストまで幅広い形の事例を情報発信していきます。