IPOマーケットが加熱しています。

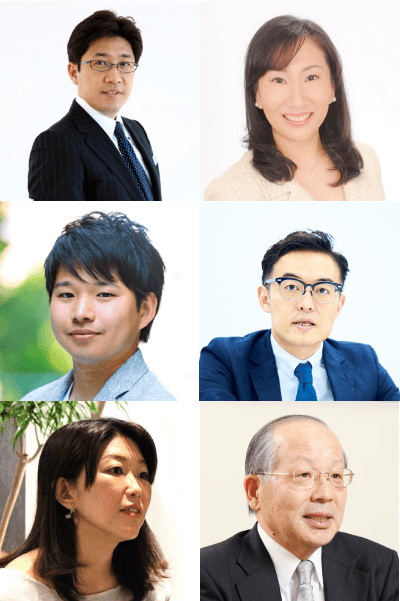

IPOに関するデータをみていると、こんなことに気づきます。

つまり、全体として投資が進んでいる結果、早い段階(創業後間もない段階)から高い株価で多額の資金調達をするケースが、急速な増加傾向にあります。一般論として、このような傾向が顕著である場合、株価形成が正しく行われないケースが時々生じます。

早い段階で株式を発行して資金調達をする。

これは必ずしもよいことばかりではありません。

このことをご理解いただくために、今回は、基本的な資金調達手法から説明させていただきます。また、次回になりますが、ベンチャー企業の資金調達手法も年々多様化してきていますので、併せて、応用的な手法についても解説し、その後のコラムでは、株価形成の考え方について解説していきます。

専門家による資本政策コラム第3回は、「資金調達方法について」です。

株式による出資金は返済しなくてもいい!?

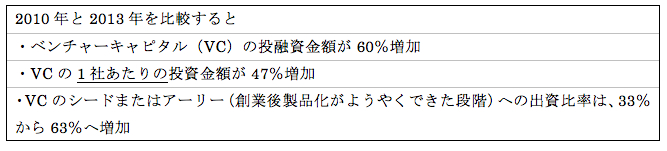

某Q&Aサイトでこんなやり取りをみつけました。

?????

本当でしょうか。冒頭でお伝えしたとおり、最近は比較的早い段階からVCに出資してもらうこともできる傾向にあります。VCは投資家から集めた資金を投資しているわけですが。。。

法的責任の観点からみると確かに正しい回答かもしれません。株式の発行により調達した資金には返済の必要がないので、事業の根幹となるような多額の設備投資で、利益を生むかは長期的な取り組み次第であるといった長期資金、すなわちリスクの高い投資には最も適合します。配当を出さないことも可能です。

一方で借入れは当然ながら返済する義務と金利を支払う義務があります。

しかし、そうであれば、VCを含めた投資家が、貸付けと比べて法的な回収可能性に劣る株式に投資をする理由はなんでしょうか。

株式による資金は無料(タダ)か?

投資家が採るリスクとリターンはトレードオフです。高いリスクを採れば、その分高いリターンが求められます。株式に投資する投資家は、貸付けするよりも高いリスクを採るのですから、当然より高いリターンを求めます。

上場会社の場合、一般的に、借入れ利子率は1%~3%程度です。株式への投資、すなわち、比較的配当を受けられる可能性が高く、株式の売却の途も確保されている有価証券の投資の期待利回りは、これも一般的にですが、5%~10%が相場かと思います。

それでは、創業後間もなく、ビジネスフローが確立していないベンチャー企業の株式を購入する場合、どの程度の利回りが求められるでしょうか。

上場会社と比較すると、こういった企業は、売上や利益が安定しておらず、また、大きな成長を見込んで、現在の利益水準に比べて大きな設備投資などを行う必要があります。配当も期待できないのが一般的です。さらに、買った株式を売りたくなっても、上場株式のように、パソコンをクリックするだけで売却できるわけではありません。自分で買ってくれそうな人を探して、打診し、交渉しなければならないのです。

上場株式の期待利回りは5~10%だと言いましたが、ベンチャー企業の株式投資のリスクはそれより大幅に高そうだ、そうすると、求められるリターンも同じく大幅に高そうだ、ということを感じていただけましたでしょうか。

もちろん投資家により期待利回りは異なるわけですが、日本ではVCの期待利回りのデータは整備されていませんので、VC投資が大きく発展している米国の研究データを参考にしますと、VCの期待利回りは、投資対象の成長ステージに応じて20%から、創業後1年未満と間もなく、製品が未完成のベンチャー企業では100%が求められることもあるといわれます。

投資家が期待する利回りは、企業からするとコストですのでこれを「資本コスト」といいます。ということで、株式を発行して得た資金はタダではなく、大きなコストを支払うことになるのです。この資本コストは、具体的な金銭ということのみならず、さまざまな経営面の意思決定に現れます。具体的なイメージは、近年話題となっている「スチュワードシップ・コード」の文脈が理解しやすいと思います。

スチュワードシップ・コードとROE5%

話は一旦少し逸れますが、昨年、アベノミクスの一貫として政府の協力な推進のもと、代表的な株式投資家である金融機関(投資運用会社、信託銀行および保険会社など)などのいわゆる機関投資家に適用される日本版スチュワードシップ・コードが制定されました。

それまで日本の機関投資家は、「モノ言わぬ株主」と揶揄されることもあるなど、企業経営への関与に消極的であるといわれていました。スチュワードシップ・コードとは、資産運用者として、投資先に対する責任ある行動を採るためのガイドラインであり、投資先企業との対話が求められています。具体的には、投資先企業のモニタリング、議決権行使の方針設定と結果の開示、ガイドラインの順守状況の運用委託者への定期報告などが盛り込まれています。

そして、投資先との対話のためには、「共通言語」が必要であり、共通言語には、ROE(Return on Equity=自己資本利益率。簡単にいうと、当期純利益/株主資本)が用いられます。

すでに多くの機関投資家がスチュワードシップ・コードの適用を表明し、ROEが5%を割り込む企業には、株主総会における役員選任議案に反対するなどの厳しい対応を採るという姿勢を打ち出しています。

本コラムの文脈に戻しますと、上場会社であってすらROEの最低限は5%であり、5%を切ったら株主総会で反対され、役員交代となるのです。ベンチャー企業の経営では、より高い水準で、さまざまな経営面の要請が求められることを覚悟しておく必要があります。

次回は、さらに重要な「株式の希薄化」について触れ、起業家にとってVCはよいパートナーか?資金調達の検討に必要なステップについて解説します。

(後編につづく)

早稲田大学卒業。起業・留学等を経て、株式会社プルータス・コンサルティングに入社。組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」、No1358「ライツ・オファリングの成功ポイント」、No1311「ライツ・オファリングの活用可能性」、No1285「第三者割当増資等に係る事前相談の準備ポイント」、No.1283「有償ストック・オプション発行上の留意点」(共著)掲載などがある。

ノマドジャーナル編集部

専門家と1時間相談できるサービスOpen Researchを介して、企業の課題を手軽に解決します。

業界リサーチから経営相談、新規事業のブレストまで幅広い形の事例を情報発信していきます。